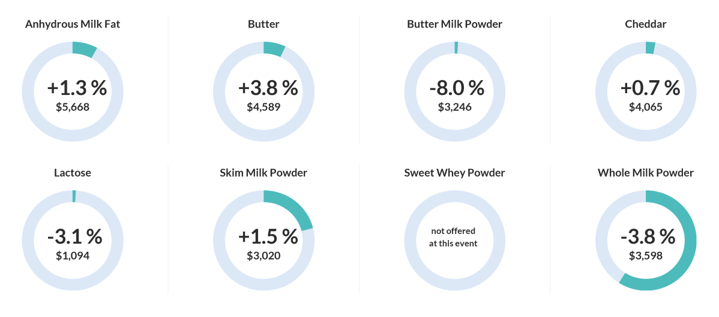

GDT第289次拍卖,2021年9月-2022年2月发货,由于进入主力生产月发货期,生产企业各品种环比增加,同时由于前期全脂奶粉超售较多,大部分产品同比供应量减少,主要减量来自于全脂奶粉;拍卖小跌1.0%,均价3784美元/吨;成交24084吨,成交基本量大涨7.5%;全脂奶粉和乳糖大跌、酪乳粉暴跌拖累大盘;拍卖人气170户,人气有所恢复。

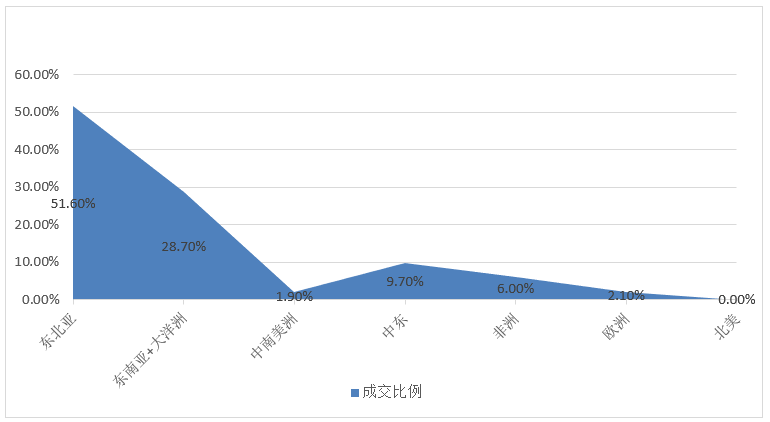

第289次GDT主要买家成交比例:

两大买家中国大陆和东南亚均侧重点不同,中国买家全脂奶粉上有所增加但难以抵挡猪队友们的纷纷撤离;而脱脂奶粉大陆买家疑虑,东南亚和非洲区域合力扛起了大盘。

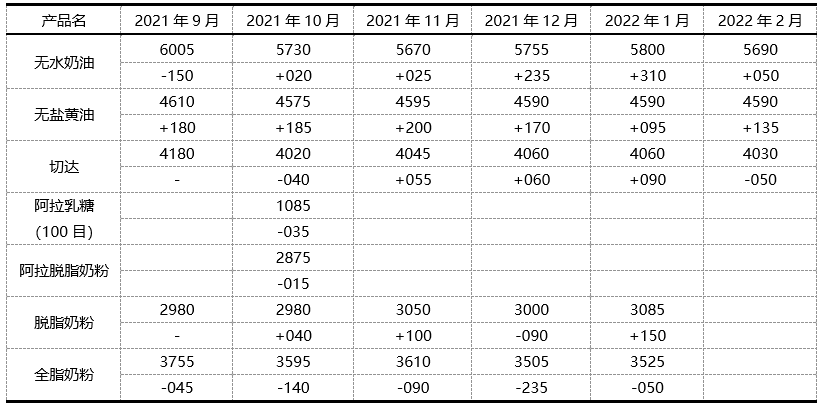

8月3日招标结果:21年9月到22年2月发货:

未来主要品种的到货成本与现货成本比较(元/吨,汇率6.47):

全脂奶粉各合同期均价基本与现货持平,关税优惠期仍然有较大幅度折价;其它各品种倒挂为主。

黄油本年度价格再次倒挂,考虑到临近销售旺季,应该后续应有持续表现。

1. 无水奶油: 东南亚和中东买盘成为推动主力,而大陆价格渐趋稳定,另外新西兰的供应量也由于偏向于其它乳脂类的产品,而没有增量动力,整体上预计会维持较高水准,可小规模介入。

2. 黄 油: 随着大陆市场主力品牌的价格上调,加上临近消费旺季,买家蜂拥入场推升了价格,目前价位仍然较安全,可继续进场。

3. 切达奶酪: 外盘需求较旺,新西兰供应偏紧,价格下调空间不大,但考虑到大陆疫情再起,餐饮市场需求难以恢复,谨慎参与。

4. 阿拉乳糖: 历史高位上,加上浓缩乳清蛋白的超高价位会导致未来的增产动力,不建议大幅度进场。

5. 脱脂奶粉: 欧美脱脂奶粉价格企稳,新西兰在新产季将更多产量将用于全脂奶粉生产而脱脂奶粉供应偏少,使得价格有了支撑,但考虑到疲软的现货需求,似乎也难以有更多的上升空间。

6. 全脂奶粉: 现货和拍卖价仍然倒挂,国内市场库存偏多,奶价旺季不旺,以上诸多因素导致大陆买家看空心态浓厚而不愿意大规模进场,加上东南亚买家习惯性的没有持续性的一波流操作,所以走势不佳。但考虑到期现价格已经接近,未来风险不大,可试探性参与。

综述

国内气温继续下落,奶源充足,奶价平稳,枯奶季节价格未见表现;

多地洪涝灾害,叠加疫情反复,预计为未来消费埋下隐患,尤其是餐饮和旅游、酒店市场;

酪蛋白酸酸钠继续紧张,各种二三线品牌在蜂拥进入中国市场;浓缩乳清蛋白外盘价位高企,导致国内买家不敢接盘;脱脂奶粉仍然消费低迷,价格逐步下探;全脂触底后,略见反弹,但价格上升阻力较大;黄油逐步走强,价格从地位有所回弹;奶酪品种供需平衡,各品种销售稳健,其中奶油芝士仍然维持高位;淡奶油市场表现迥异,新西兰品牌供应略紧而其它品牌促销频频;UHT牛奶市场萎靡,价格逐步回落;

国内短暂的喷粉行为停止,部分大厂均有相当数量的国产全脂库存量的增加;

在目前整体局面下,新西兰生产方为维持关税优惠期的主力合同价格,采取了减少投放和控制拍卖节奏的方式来维持全脂奶粉价格水位,但由于期现货市场倒挂,中国买家并无太大反应而收效不佳。但从另一方面来说,在下半年到货成本高涨和消费旺季到来的前提下,如果排除疫情严重恶化的可能,在2022年前也很难有较大的跌幅。整体出于弱平衡状态,价格预计在一定区间内波动。而真正的考研,预计在明年2季度时,届时可能出现较好的市场机会。

* *